加密资产经过长时间的发展和考验,已经在全球金融领域中拥有了属于自己的位置。根据 Coinmarketcap 数据显示,截至目前,加密市场的总市值已经达到 2 万亿美元,整个生态的发展也越加完善。如今,随着资产价格和项目估值的不断上涨,寻求进入加密市场的传统资金也在逐渐增加。

Web2 资金进入 Web3 是为长期持续的趋势。首先,Web3 领域的创新性和开放性为传统机构提供了新的业务增长空间和差异化标的;其次,传统机构的加持也让 Web3 市场天花板不断抬升,并给予资源和背书。

但毕竟,加密交易与传统金融在底层逻辑、操作环境等方面存在诸多差异,传统机构一旦缺乏安全操作意识或完善的风控流程,就容易导致其加密资产暴露于风险之下。这就需要诸多产品和工具充当桥梁,让资金和业务以安全和受监管的方式运行,以降低机构的风险和进入门槛。

Odaily 星球日报将在本文中列举部分“Web2 资金进入 Web3”的经典场景,并逐一展开介绍这些场景背后的服务商是如何运作的。

一、扩容、数据分析等技术服务

- Liquid Network

成立时间:

2018 年 9 月

使用场景与解决方案:

Liquid 是一条基于 Elements 开源协议的比特币侧链,它支持发行侧链原生资产。该网络上的资产享有相同的区块时间,及关于资产类型和交易金额的保密性。Liquid 的本地资产与比特币双向挂钩,其创新始终专注于比特币。

此外,作为侧链的 Liquid 具有很强的网络增强功能,可以凭借更快的传输速度和更低的费用来打破交易者的使用瓶颈。这种优势也吸引了全球更多金融基础设施转移到 Liquid上,同时巩固了比特币作为通缩的价值储存的地位。

目前,Liquid 在蓬勃发展的证券型代币市场中被大量采用。

采用情况:

有 63 家机构已集成 Liquid,其中包括大型交易平台、基础设施、钱包服务商、游戏公司和数字证券平台等。值得注意的是,萨尔瓦多也宣布在 Liquid Network 上发行 10 亿美元的代币化债券。

目前,Liquid 上的 BTC 数量创下历史新高,达到 3523 枚。

路线图:

Taproot 已经在 Liquid 上生效,这为比特币生态系统带来了新技术、新功能和新用例。

Liquid 还将进行两项重大改革:BOLT12,一种新的 Lightning 规范,提供隐私及更多功能;动态联邦(DynaFed)部署,它使 Liquid Federation 能够添加新功能,以实现更大的弹性和去中心化。

- ChainAlysis

成立时间:

2014年10月

使用场景与解决方案:

ChainAlysis 是区块链数据分析平台。旗下有 Chainalysis Reactor、Chainalysis KYT、Chainalysis Kryptos 三款核心产品,并推出了 Chainalysis Data。涵盖追踪链上资金流动、加密货币交易监测、行业分析以及定制个性化区块链数据需求领域,其目标客户不仅囊括了政府、商业机构,还包括广大普通用户。

此外,ChainAlysis 也常用于打击加密货币犯罪,例如 Mt.Gox 被盗事件,ChainAlysis 追踪到部分被黑客盗窃的比特币,并由此成为了美国政府官方授权的协助机构。

采用情况:

已为 60 多个国家/地区的政府机构、交易所、金融机构以及保险和网络安全公司提供数据、软件、服务和研究,并提供所有加密货币资产的交易监控,每月监控到的交易价值超过 4000 亿美元。

路线图:

ChainAlysis 正在为来自受制裁地区的链上数据提供两种新的工具。一个是预计于下个月推出的 API ,用户使用该 API 将收到一个 API 密钥,通过该密钥他们可以检查感兴趣的地址是否在制裁名单上。第二个工具是现在已经上线的链上预言机。用户可以从另一个智能合约调用 Chainalysis 预言机,以检查地址是否在制裁名单上。Chainalysis 预言机部署在大多数 EVM 链上,例如 Ethereum、Avalanche、BSC、Polygon、Optimism、Arbitrum、Celo。

二、托管、资管等金融服务

- Coinbase Custody

成立时间:

2018 年

使用场景与解决方案:

Coinbase Custody 是一个独立的、受 NYDFS 监管的实体,提供安全、机构级的托管解决方案。

它设计了一个专有的密钥生成协议,来为 Custody 钱包生成冷存储地址,让资产的存储与使用分开,帮助客户安全、高效地利用这些加密资产(比如进行权益质押或参与链上管理来赚取回报)。这套冷存储解决方案在工作中尚未发生过任何事故。

采用情况:

目前 Coinbase Custody 支持超 200 种代币。代币类型涵盖 Web3 各细分领域,如 DEX、去中心化借贷、稳定币等。

与此同时,Coinbase Custody 服务的 B 端客户超过 90 家,拖管了超过 20 亿美元的加密资产。像 FTX、Grayscale Investments、Polychain Capital、a16z 等顶级机构都是 Coinbase Custody 的客户。

路线图:

目前 Coinbase Custody 为 Maker 和 Algorand Governance 提供治理活动的相关服务,例如,持币者对协议提案进行投票,在未来还将支持更多网络上的产品。

- Qredo

成立时间:

2018 年

使用场景与解决方案:

Qredo 是 Web3 基础设施项目,主要为机构提供完整的加密资产交易解决方案。Qredo 使用多方计算(MPC) 技术,消除了与中心化托管解决方案和传统私钥管理相关的供应商风险和单点故障,使机构能够以一种类似传统银行账户的形式持有资产,既可以对加密资产设置访问权限以及控制资金,同时无需暴露私钥。

此外,Qredo 还可以灵活地控制组织的治理和合规性,帮助客户遵守旅行规则(金融行动特别工作组 FATF 的反洗钱 16 条建议),并快速适应新的监管要求。

与目前市场上链上的多重签名方案相比,Qredo 具有灵活的治理能力、无限可扩展性、零手续费、多资产支持等优势。

采用情况:

除了服务于机构用户,Qredo 还向 Web3 普通用户提供机构级的加密服务。Qredo 资产管理规模已接近 80 亿美元,拥有约 5 万个钱包和超过 1.1 万名每月活跃用户。

路线图:

2020 年 6 月,Qredo 推出共识驱动的多方运算网络 v1.0 测试网;当年 9 月,推出支持 BTC 和即时转账的主网 v1.0,而后支持 ETH 以及 BTC 到 ETH 的原子交换;2021 年 5 月,Qredo 网络旗舰钱包上线;10 月,Qredo 与 MetaMask Institutional 集成,之后成为少数被选中在萨尔瓦多推出下一代比特币和区块链相关应用程序的技术合作伙伴之一;11 月,Qredo 网络支持了更多的 ERC-20 代币。

关于未来规划,Qredo 将于近期推出 Qredo 钱包 v2 版本,支持更多的 Layer1 公链;计划在今年实现与基于 EVM 的链完全兼容;此外,Qredo 钱包将支持 WalletConnect,使更多用户通过 Qredo 进入 Web3。

- BitGo Custody

成立时间:

2018年

使用场景与解决方案:

BitGo Custody 为持有数字资产的用户提供高级别的安全性和合规性的托管服务。它通过合格且有保险的冷钱包保管客户的数字资产。冷存储将资产保存在隔离账户中,并受到 BitGo 和同业评审的多重签名保护。客户每季度都会收到账户报表和风险评估。BitGo Trust 也将定期接受管理机构的审计,并满足资本化、反洗钱程序、保密性、审计、报告和存储方面的严格标准。

采用情况:

目前 BitGo Custody 已为 50 多个国家的顶级加密服务提供商和机构客户提供服务,并托管了约 640 亿美元的资产,同时支持 400 余种代币的托管。

路线图:

BitGo 目前推出旅行规则通用解决方案技术(TRUST),旨在遵守旅行规则,保护客户的安全和隐私。接下来将进一步增加新成员,以便 TRUST 可以为整个加密行业提供全面的合规性。

- Amber Group

成立时间:

2017 年

使用场景与解决方案:

Amber Group 主要为传统机构、高净值个人、家族基金等进行加密资产配置以及提供相关加密服务; 得到了 Paradigm、Dragonfly、Pantera、Polychain、Sequoia 和 Tiger Global 等在内的知名投资者的支持。

2020 年,Amber Group 与数字资产金融服务公司 BitGo 合作,利用 BitGo Trust 的合格托管商身份为其机构投资者和交易员提供更为安全的服务。

采用情况:

Amber Group 累计服务全球 200 多家机构以及高净值客户,累计交易额突破 2200 亿美元,月均交易量达到 10 亿美元,资产规模约 1.5 亿美元。

路线图:

Amber Group 于上个月宣布完成 2 亿美元 B+ 轮融资,淡马锡领投,红杉中国、Pantera Capital、Tiger Global 等知名机构参投。此外,Amber Group 还计划扩大 WhaleFin 在全球发达和发展中市场的全球足迹,并推进 OpenVerse的运营。

三、税务、KYC等合规服务

- TaxBit

成立时间:

2018年

使用场景与解决方案:

TaxBit 是加密税务和会计软件公司,负责管理企业、消费者和政府的数字资产税收和会计,为他们提供代币化经济的税务和会计解决方案。

具体来说,对于企业,TaxBit 会提供端到端的税务信息报告以及 TIN、W9 和 IRS 审计跟踪管理和跨平台的成本分摊。对于政府,TaxBit 会提供详细的数据分析和税收计算并覆盖全数字资产生态系统。对于个人,TaxBit 提供全年投资组合管理、税收和损失优化等服务。

采用情况:

TaxBit 服务于行业领先的交易所、协议和 TradFi,以及零售消费者,通过 API 和 CSV 上传支持 500 多种加密货币来源;已获得超5万名纳税人的支持,客户满意度评分为 97.3%。

路线图:

去年 8 月,TaxBit 完成了 1.3 亿美元 B 轮融资,这笔资金将用来吸引知名投资者加入董事会,并进一步扩大业务。TaxBit 目前主要面向美国客户。据悉,TaxBit 将很快向英国扩张,紧随其后的是加拿大和欧洲。

- Blockpass

成立时间:

2018年

使用场景与解决方案:

Blockpass 是一个链上 KYC 解决方案,可以在不收集用户数据的情况下对用户进行链上验证。

通过 Blockpass,用户可以创建、存储和管理数据安全的数字身份,该身份可用于整个服务生态系统、代币购买和受监管行业的访问。对于企业和商家而言,Blockpass 是一款综合的 KYC 和 AML SaaS,无需集成,无需设置成本,就可以在几分钟内设置服务、免费测试服务并开始验证和注册用户。

采用情况:

目前,Blockpass 拥有超过 500,000 个经过验证的用户身份配置文件,超过 3000 家服务利用这一机会通过可重复使用的数字身份配置文件访问用户。与之合作有 Animoca Brands、Chainlink、Polygon 等 27 家 Web2 和 Web3 机构。

路线图:

Blockpass 将在 Cronos 区块链上构建一个“识别 NFT”系统,同时在 Cronos 上上线 PASS(Blockpass代币),为 Cronos 生态系统带来对合规交易的支持。

四、NFT、DeFi等Web3原生服务

- MoonPay

成立时间:

2019 年

使用场景与解决方案:

MoonPay 提供一套产品,帮助用户买卖比特币和以太坊等加密货币。该平台支持所有主要支付方式,如借记卡和信用卡、银行转账、Apple Pay、Google Pay 和 Samsung Pay。MoonPay 支持的平台包括 Bitcoin.com、Abra、ZenGo、Spot 和 TrustWallet 等。除了加密货币转换,MoonPay 还瞄准了 NFT 市场,支持 OpenSea,为用户提供更简单、快速、安全的买卖 NFT 的方式。

采用情况:

它已经处理了超过 20 亿美元的交易,同时还在 160 个国家达成 250 多项合作,接触了 700 万客户,并支持 80+ 资产。

路线图:

MoonPay 将进一步关注围绕 NFT 的新兴运动,研究简化 NFT 市场结账流程的方法,并已经开始与 OpenSea、币安和 Dapper Labs 等合作伙伴进行测试。

- Centrifuge

成立时间:

2017 年

使用场景与解决方案:

Centrifuge 致力于将发票、房地产和版税等真实资产桥接到 DeFi,为企业提供便捷、费用低廉的融资渠道,减少金融中介阻碍;同时为投资者提供优质投资品类,获得稳定的收益。 Centrifuge 的主要产品是 Tinlake——基于 Centrifuge Chain 构建的去中心化借贷协议,充当现实世界资产池的开放市场,通过简化融资流程降低成本,提高实体资产的流动性以及投资的透明度。

操作流程举例:资产发起人将资产打包上传,生成一个具有法律效应的 NFT;抵押 NFT,通过模型估算价格,生成计息 ERC20 代币;投资者以 DAI 购买这些计息 ERC20 代币;发起人获得融资,到期后赎回,投资人获得收益。

采用情况:

当前 Tinlake 上的 TVL 达到了8000 万 DAI,共有 12 个不同的资产池,累计为超过 70 家企业/资产发起人创建了池子进行抵押贷款。

路线图:

Centrifuge 已与 AAVE 合作推出 RWA 链上真实世界资产市场,与此同时 Centrifuge 正在参与第 2 批 Polkadot 平行链拍卖,并准备将 RWA 带进波卡生态,以发展 Polkadot DeFi。

五、总结

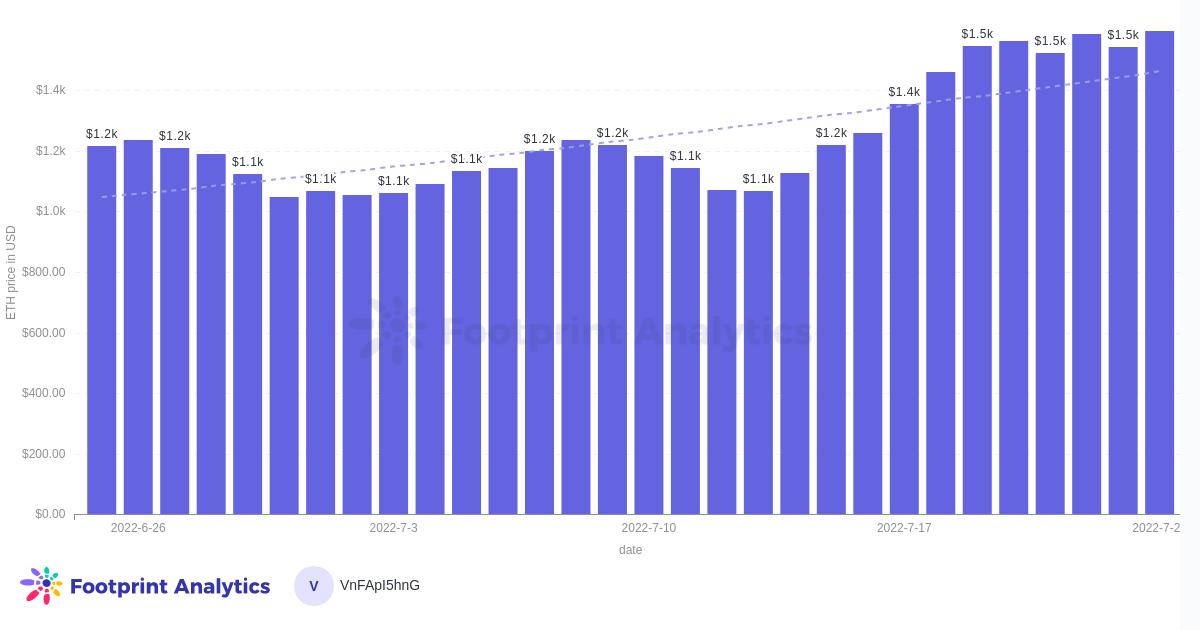

2021 年全年,加密货币总市值从 7600 亿美元增加到 2.3 万亿美元;与 2021 年相比,加密支付的总量也增加了100%。这些数据让传统机构将目光聚集在加密资产领域。

根据 Blockdata 的一份报告中显示,2021 年风险投资基金向 Web3 公司投资了约 213.7 亿美元,为 2020 年的 7 倍多。除了风投外,资产管理金额排名前 100 的银行中也有 55 家投资了区块链公司,前 100 家上市公司中有 36 家投资了 101 家区块链公司,覆盖 29 个子行业和 83 个用例。

图片来自Blockdata

随着来自 Web2 的巨额资金涌入 Web3,我们也看到了越来越多的机构正在寻求以合规、受监管的方式投资和参与加密市场。

此时,面向机构的加密工具、产品、服务(本文仅列举其中典型 10 例)可以帮助客户将加密服务简化为易于理解的金融产品,以此来缩短他们采用 Web3 服务的路径,同时扩大加密市场的发展空间。

币安app下载地址_币安注册

币安app下载地址_币安注册