DeFi结束了通过分叉的形式粗犷地向其它智能合约平台扩张的发展阶段,大多数新出现的智能合约平台在短暂的流动性挖矿热潮之后被用户所抛弃。在此阶段值得关注的是,有一些赛道出现整体大幅上涨,有一些项目在自己的细分领域超越以太坊上原有的龙头项目。

公链TVL整体下滑:Terra、Cronos等逆势增长

因为公链原生代币的下跌,很多公链的TVL在今年第一季度出现下降。截至3月31日,公链按TVL排名分别为以太坊1270亿美元、Terra 289亿美元、BSC 138亿美元、Avalanche 112亿美元、Fantom 67.8亿美元、Solana 78.1亿美元、Tron 47.5亿美元、Polygon 47.3亿美元、Waves 45.2亿美元、Cronos 37.8亿美元。以太坊、BSC、Avalanche、Solana、Tron、Polygon的TVL分别下降212亿美元、22.5亿美元、6.5亿美元、32.8亿美元、5亿美元、7.4亿美元;Terra、Fantom、Cronos、Waves的TVL分别增长108亿美元、21.4亿美元、18.6亿美元、32.1亿美元。下面将对数据增长的几条链进行介绍。

Terra链上应用的TVL随着LUNA的价格一同创下新高。截至3月31日,Terra 289亿美元的TVL仅次于以太坊,这个数据在今年第一季度上升60.3%。其中,Anchor 152亿美元的TVL在所有DeFi应用中也能排入前三,仅次于Curve和Lido。Terra创始人计划为UST累积100亿美元的BTC储备,且已购买超过10亿美元的BTC,这使得UST更有能力锚定于1美元。Terra生态项目的发展也增强了公链的竞争力,Astroport、Mars Protocol均通过Lockdrop的形式上线,因为需要锁定很多资产,UST的需求增加,燃烧的LUNA也更多,拉高LUNA的价格,也变相促进了链上TVL的提高。近期,Terra准备和Frax联合推出的Curve 4pool也将增加UST的竞争力。

Fantom则在这一季度经历了较大起伏,截至3月31日,TVL 67.8亿美元,第一季度整体增长46.1%,但是与这一季度的高点相比下降47%。首先,因为Andre Cronje的喊单和Solidly的消息,FTM的价格暴涨,带动Fantom TVL的整体增长。Solidly在上线之后也很快积累了超过20亿美元的流动性,且诞生了建立在Solidly之上的Solidex,Solidly流动性的绝大多数又通过Solidex质押,使得Fantom的TVL成倍增加。但在Andre Cronje宣布离开DeFi领域之后,Fantom的数据也随之大幅下降。离开Andre Cronje之后的Fantom可能再难以吸引如此高的关注度。

Cronos的链上数据一直保持着稳定的上升,TVL在第一季度上升97%。除了官方色彩隆重的VVS Finance和Tectonic之外,MM Finance和MM Optimizer近期的快速发展是带动Cronos整体TVL上升关键。MM Finance是一个类似于VVS Finance的DEX,MM Optimizer则是一个建立在MM Finance之上的收益优化器,截至3月31日,它们的TVL分别为11.2亿美元、5.6亿美元,在第一季度分别增长609%、1938%。而Cronos上的龙头VVS Finance,流动性在今年第一季度基本维持不变,已经基本被MM Finance赶上。MM Finance及其相关项目在Cronos上形成了非常庞大的生态,包括DEX、收益聚合器、NFT、算法稳定币等,能够互相赋能。

Waves的发展则颇具争议,虽然TVL在今年第一季度超越Arbitrum挤进前十,上升245%,但在这之后的5天又下降了31%。Waves和生态中的算法稳定币项目Neutrino高度绑定,其公链TVL的绝大多数都来自于后者。Neutrino的机制和其它算法稳定币项目均不相同,可参考PANews此前的文章。Neutrino声称Alameda Research恶意做空了WAVES,引发争议,近期Neutrino中的算法稳定币USDN价格下跌,最低时跌至0.8美元以下严重脱锚,也暴露出这一套机制下的风险。

多个稳定币进入加密市场Top20,UST增速最快

根据CoinMarketCap的数据,截至3月31日,市值最高的八种稳定币分别为USDT 819亿美元、USDC 513亿美元、BUSD 174亿美元、UST 164亿美元、DAI 96.4亿美元、FRAX 26.8亿美元、MIM 27.5亿美元、TUSD 13.5亿美元。与去年年底相比,USDT市值增加36.1亿美元、USDC增加91.9亿美元、BUSD增加28.3亿美元、UST增加62.7亿美元、DAI增加3.79亿美元、FRAX增加8.8亿美元、MIM减少17.8亿美元、TUSD增加0.66亿美元。

USDT、USDC、BUSD、UST、DAI这五种稳定币都已进入加密货币市值的前20。MIM是市值前八的稳定币中唯一一个出现下降的,因为0xsifu的身份被曝光,MIM一度出现2%以上的负溢价,导致恐慌。而UST是其中增长最快的稳定币,市值在这一个季度增长61.9%。

Terra和Frax联合推出Curve 4pool的消息可能改变去中心化稳定币的格局。与原来常用的3pool相比,4pool用UST和FRAX代替DAI,和USDT、USDC组成包含四种稳定币的流动性池,再为其它稳定币提供流动性,并发放激励。由于现在Curve 3pool最大的客户就是Frax,且Frax和Terra已经积累了大量的CVX,控制了较大权重的CRV分发,MakerDAO发行的DAI在竞争中可能陷入被动的局面。市场也期待着DAI能有怎样的反击举动。

去中心化交易所Uniswap“帝位”稳固

根据Dune Analytics的数据,以太坊上DEX的交易量在今年第一季度呈下降趋势,所有DEX在这个季度的总交易量为226亿美元,相比去年第四季度环比下降30.6%。根据我们的观察,Uniswap的交易量占比已经接近80%,可参考PANews此前的文章。

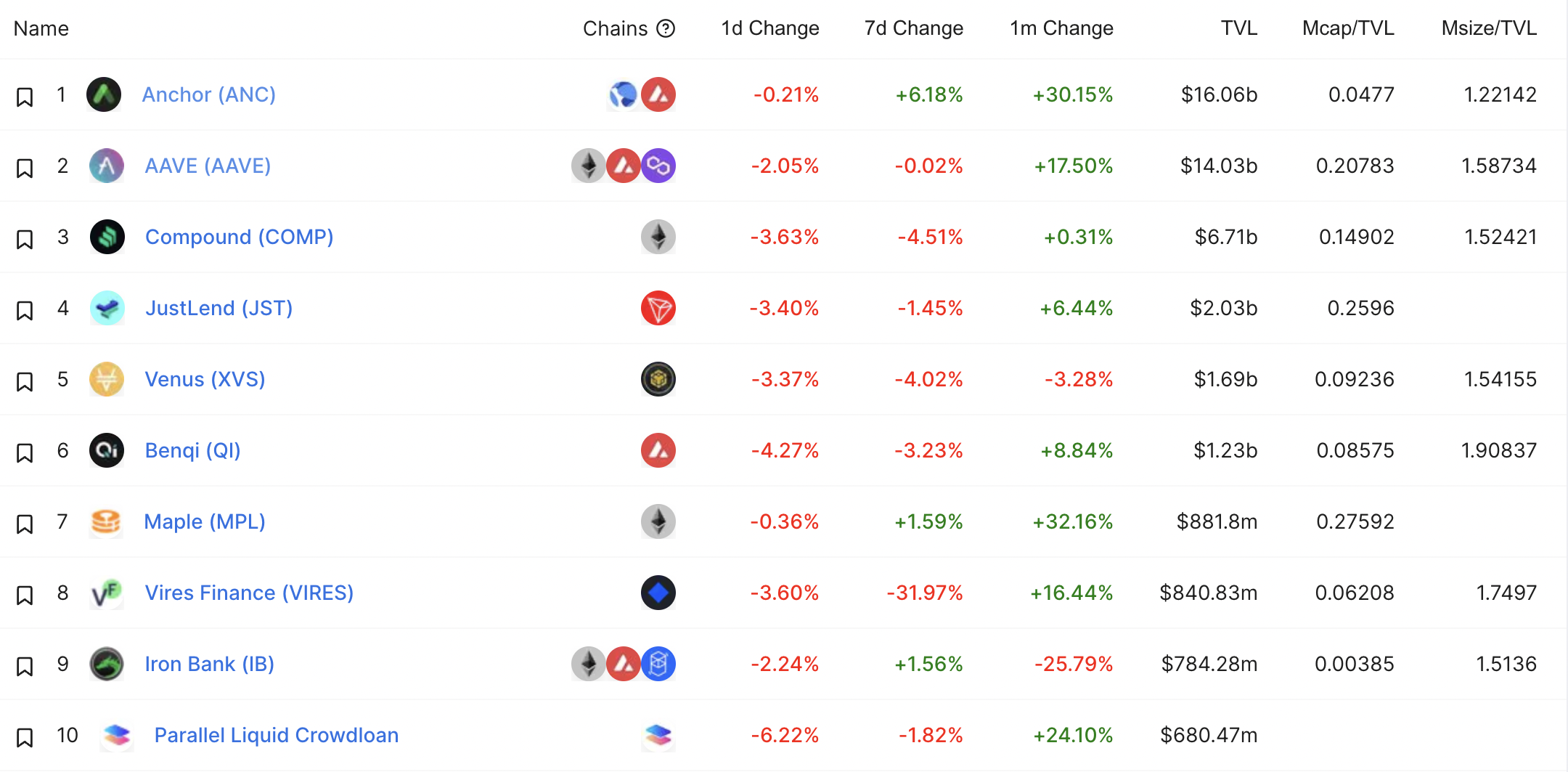

借贷协议:Anchor TVL反超Aave

借贷类项目的整体TVL仅次于DEX。Anchor的TVL在第一季度增长78.7%,达到152亿美元,超过了多链生态下的Aave。3月中旬,Anchor通过Wormhole支持的跨链网关上线了Avalanche,也迈出了自己跨链的第一步,但到目前为止,Anchor在Avalanche上的TVL仍不足1亿美元,还有很大的增长空间。Aave的创始人曾表示,团队正在制定多链策略,考虑将Aave部署到Solana、Optimism和Arbitrum等以太坊二层网络上,这可能在未来继续带动Aave的增长。

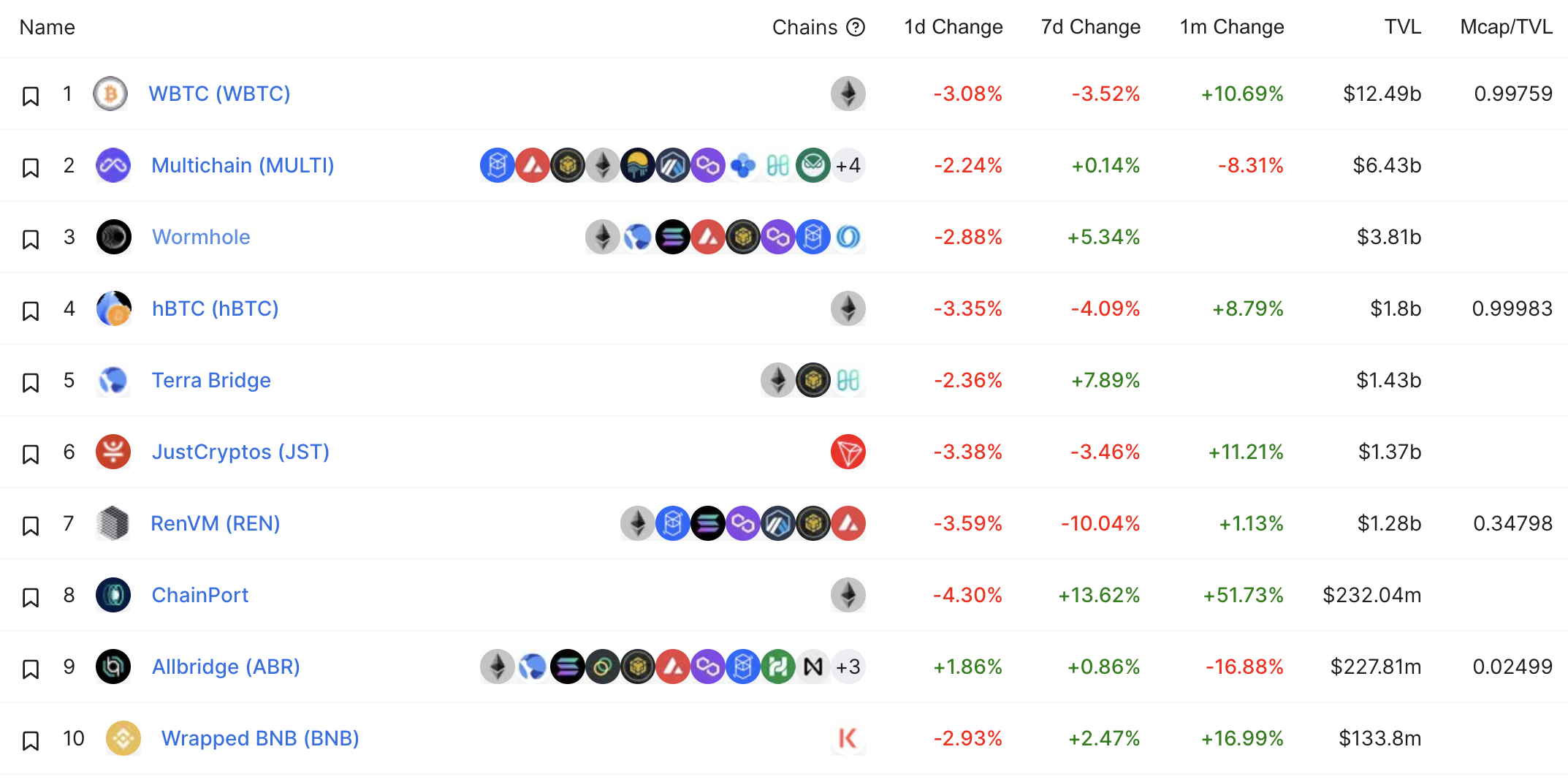

跨链桥:新秀Stargate势头迅猛

抛开WBTC、hBTC这类特定的跨链资产外,Multichain依然是使用最多、流动性最好的跨链桥,但是它的发展似乎遇到瓶颈,也面临越来越多竞争者的冲击。根据官网显示,Multichain采用非托管+安全多方计算的方式,支持41条链上1885种资产的跨链,TVL为66.8亿美元,总交易量724.9亿美元。

Wormhole是发展较快,且大到足够与Multichain直接竞争的跨链桥。在今年2月份被攻击导致3.3亿美元的损失后,Jump Crypto快速弥补了损失,也体现了Wormhole背后支持者的实力。4月1日,又传出Wormhole计划以25亿美元的估值向机构投资者销售1.875亿美元的代币消息,这部分代币将锁定一年,并分三年线性释放。

3月份上线的Stargate基于LayerZero建立,主要用于原生稳定币的跨链,上线半个月的时间就积累超过40亿美元的流动性,在原生稳定币跨链方面具备较高的竞争力。

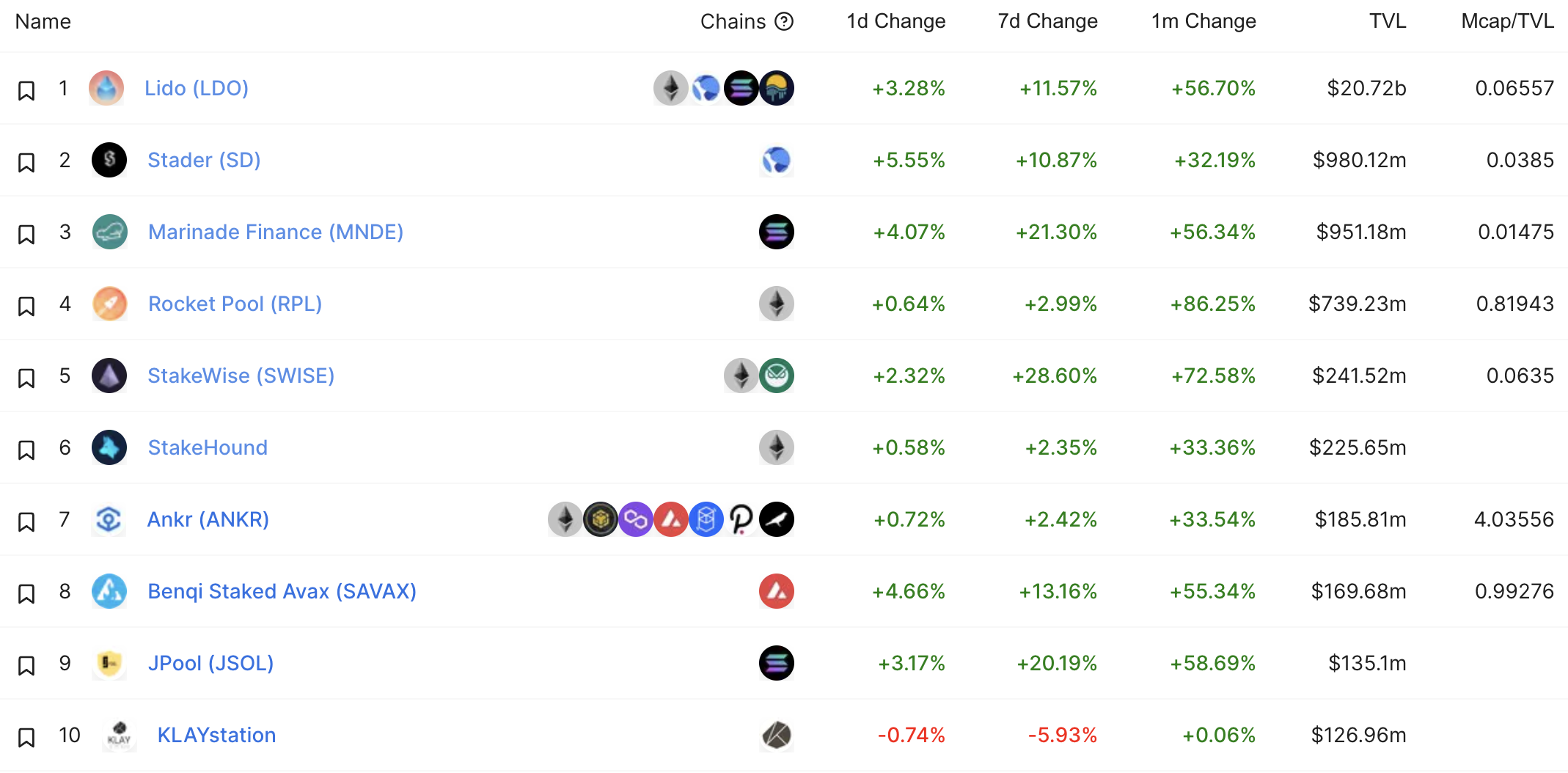

流动性质押协议纷纷创下质押量新高

流动性质押是TVL增长最快的一类协议,过去一个月,几乎所有协议的数据都有明显的增长,大多数项目的TVL都创下新高。虽然部分原因来自于市场回暖带动的价格上升,但是质押量增长的幅度远高于价格上涨,也就意味着它们的真实质押量都在创下新高。

质押总量排名前三的项目分别为Lido、Stader、Marinade Finance,它们的主要业务分别聚焦于以太坊、Terra和Solana。截至3月31日,这三者的TVL分别为188.8亿美元、9.6亿美元、8.6亿美元,今年第一季度增长幅度分别为60.8%、91%、-37.7%。除了以太坊之外,Lido也将业务扩展到了Terra、Solana和Moonriver。Marinade Finance数据的下降可能是因为SOL的价格在今年第一季度下跌了27.8%,再加上Lido的竞争,目前Lido在Solana上的质押量约为Marinade的一半,但是Lido在Solana上的质押量在这一季度增长了近一倍。

在增长幅度上,Near生态中的Meta Pool在过去一个月排名第一,质押量增长268%。作为Near生态中目前主要的流动性质押协议,Meta Pool为Near的质押提供11%左右的APY,且其衍生品stNEAR在Near/Aurora的主要DeFi协议中都有较好的支持,包括Ref Finance、Burrow、Trisolaris、Aurigami、Bastion等均支持stNEAR的流动性挖矿。

小结

在主要的智能合约平台中的TVL中,Terra继续保持强劲的增长,Cronos的增长较为稳健,Fantom和Waves则存在大起大落的情况,其它主要平台的TVL因为主网代币价格下跌而出现下降。

流动性质押是近期数据增长最多的一类项目,根据过去一个月的数据,主要协议的质押量增长幅度在32~87%之间。越来越多的用户愿意通过质押主网代币,获得被动的PoS奖励。而流动性质押的衍生品也被很多生态中的项目所接纳,成为包括借贷协议在内的抵押品。

其它方面,主要稳定币中UST的增长幅度最大;以太坊上的DEX交易量在这一个季度整体下降,Uniswap的市场份额占比升至接近80%;Anchor打破了以太坊上DeFi协议一家独大的神话,成为TVL最高的借贷协议;跨链桥龙头Multichain将面临Wormhole、Stargate等的冲击。

币安app下载地址_币安注册

币安app下载地址_币安注册