文章作者:Mario Gabriele

Terra 可能拥有加密领域最大的 TAM(市场总量)。如果您只有几分钟的空闲时间,以下是投资者、运营商和创始人可以了解的有关 Terra 的信息。

- Terra 正在使用加密技术来构建实用的产品。与其他一些项目不同,Terra 以现实世界为基础。数百万人使用它来支付日常用品,而这些用户无需与区块链交互或意识到他们正在与加密货币交互。

- 它的 TAM 是巨大的。Terra 可以理解为具有一组稳定币的“第 1 层”协议。后者是旨在维持固定价格的加密货币。这种组合使 Terra 有潜力成为基础设施并进军支付市场。到目前为止,它在两个方面都取得了进展。

- 怀疑者指出该项目的稳定币是一个关键风险。Terra 的稳定币“UST”没有抵押。相反,它的价值是通过算法维护的。一些人认为,这种稳定币是“为失败而生”的。

- 其他人则认为我们正处于拐点。Terra 基础设施的最新更新为新项目的爆炸式增长奠定了基础。我们可以看到一连串的新增功能增加了功能并吸引了更多的资金。

看到最后,你就会明白为什么有人认为 Terra 拥有加密领域最大的 TAM。

Terra的形成

任何创业成功都不能归功于一个人。太多的分叉和拐点,恩惠和幸运的突破发生了,这是真的。然而,如果你必须将 Terra 的故事浓缩为两个动画人物,你就不能超越它的两位创始人:Do Kwon 和 Daniel Shin。它们是项目的阴阳,是 Terra 自己的地球和月球。

Do Kwon 和对权力下放的追求

从首尔开车两个半小时,你就会找到:爱宝乐园。每年,近 600 万人次参观韩国最受欢迎的主题公园,踏上探索各个“区域”的旅程。客人可能会在爱宝乐园的“美国冒险乐园”附近度过一个小时,听听 1950 年代的音乐并乘坐“牛仔竞技”,然后前往“魔幻乐园”及其迫在眉睫的摩天轮。下午,旅行者可能会选择在“疯狂动物城”检查动物,喂兔子,骑小马,看着沮丧的北极熊在温水中划桨。

对于加密世界最重要的创始人之一的早期成功来说,爱宝乐园不太可能发生——就好像在以太坊之前,Vitalik Buterin 在 Epcot 上取得了胜利。

尽管如此,Do Kwon 当时一定很高兴。从斯坦福大学获得计算机科学学位仅仅几年后,权不仅开始创业,而且作为客户获得了像爱宝乐园这样的大型企业。

对于那些认识他的人来说,他在如此年轻的时候就开始经营一家初创公司并不会感到惊讶。从各方面来看,他都是一个有强烈动力的人,而且似乎已经有一段时间了。据权先生估计,他是一个非常有抱负的学生,愿意长时间工作。毕业后,他很失望地发现他的第一个雇主微软缺乏那种凶猛。在我们的谈话中,他回忆道,他惊讶地发现在他的 40 名工程师团队中,只有 4 人在做他认为“真正的工作”。

无聊和焦躁不安的权决定做一些值得他努力的事情——他必须自己建造它。结果是Anyfi。

公司的使命是崇高的:“免费连接世界”。对于 Kwon 来说,这意味着让世界上的任何人都可以免费访问互联网和电信网络。任何人都试图通过“网状网络”来实现这一目标,利用人群的力量来引导点对点服务。

通过安装 Anyfi 的软件,用户可以将带宽中继给那些无法访问的人,充当网络中的新节点。例如,如果您在 wifi 范围内并设置了 Anyfi,您的手机可以扩展该信号的范围,为超出范围的人解锁访问权限。实际上,它是一个真正去中心化的互联网。

Anyfi

这是一个非常新颖的想法,尤其是在 2016 年 Kwon 创立这家公司时。他的方法引起了人们的兴趣:来自韩国政府、天使基金和早期客户的 100 万美元赠款。爱宝乐园是其中之一,因为它有可能为众多公园游客提供更好的 wifi。

随着时间的推移,或许 Anyfi 本身就可能取得成功。但现在,只因为它沉淀的东西,才觉得有意义。当 Kwon 试图构建世界上最伟大的网状网络服务时,他开始学习区块链。毕竟,他通过创业公司应用的许多概念都与新兴的加密行业有关。当他研究“去中心化”和“点对点网络”等主题时,Kwon 意外地开始掉进兔子洞。很快,他就深入比特币和以太坊的世界。

权转移了注意力。2017 年,他与大学朋友Nicholas Platias一起开始积极研究这个空间,看着 ICO 热潮开始生机勃勃。许多人似乎在比特币等现有“货币”项目之上构建应用程序,尽管比特币本身几乎不能作为可靠的交换媒介。也许有空间来创建一个作为实际货币工作的项目?

受到该行业潜力的启发并感受到差距,Kwon 和 Platias 开始撰写白皮书,阐述他们的一些想法。尤其是,两人对创建一个普通人可以实际使用的去中心化金融系统很感兴趣——在这个系统中,一种稳定的货币可以很容易地持有,并作为一种线上和线下的支付方式。在许多方面,这是对中本聪意识形态的回归,当时比特币令人反胃的波动表明它远非理想的“点对点电子现金版本”。

当他们探索这个概念时,权和普拉蒂亚斯过着节俭的生活,吃拉面,在首尔的 Airbnbs 工作。当一个房子的可用性到期时,二人搬到了下一个。

也许这段家庭跳跃实验会及时体现为有形的东西。但正是在与 Daniel Shin 会面后,Kwon 和 Platias 的早期想法才开始变得非常真实。

Ticket Monster的商业直觉

虽然 Kwon 刚刚开始他的创业之旅,但对许多人来说,Shin 的创业之旅似乎已经结束了。2010 年,这位沃顿商学院的毕业生创办了 Ticket Monster (TMON),这是韩国最早的电子商务平台之一,甚至在市场上击败了Coupang。为了为这项业务融资,Shin 从 Insight Venture Partners 和 Greenspring Associates 等公司筹集了 1100 万美元。

TMON 的产品受到 Groupon 和 LivingSocial 等公司的启发,发现立即适合韩国的产品市场。在不到一年的时间里,在 TMON 流行的“闪购”机制的支持下,Shin 成功地实现了 2.88 亿美元的年收入。LivingSocial 注意到了。公司成立大约 18 个月后,Shin 将 TMON 卖给了美国业务。两年后的 2013 年,当 LivingSocial 退出韩国时,TMON 再次被卖给了 Groupon。那个时候,价格被披露:2.6亿美元。

Shin是个有钱有时间的年轻人,几年来,他为韩国和东南亚的互联网企业提供咨询和孵化服务——但正是在与 Kwon 会面时,他才发现了真正的第二幕。

尽管相隔近十年,权和申很快相处融洽,发现了重叠的兴趣并建立了融洽的关系。Shin 对 Kwon 的工作很感兴趣——尽管他还没有在加密货币领域度过任何有意义的时间,但他构建TMON 的经验使他在在线支付处理及其各种怪癖和失败方面处于领先地位。

在权的关于更好的、去中心化的货币体系的理论中,他不仅看到了一个具有挑衅性的想法,而且看到了一个切实问题的解决方案。如果不是使用陈旧的寻租支付处理器来管理交易,在线零售商可以利用一个精心设计的去中心化解决方案怎么办?

Kwon 并没有真正考虑将他的早期发明商业化。正如所解释的那样,“我并没有真正把它 [项目] 想成建立一个公司组织。最初的目的只是编写一个协议......看看会发生什么。”

Shin 提出的实际框架将塑造 Terra 的身份。Gabe是一个半假名的“疯子”——Terra 粉丝的名字——解释说:

Terra 区块链是基于区块链本身是实现多种目的的手段这一原则开发的,为了成功,它必须比其他选择更好……[T]他的创始团队看到了金融系统存在的几个痛点比如支付清关速度慢,支付费用高。此后,区块链开发恰好是解决这些问题的最佳选择。

伙伴关系诞生了,Shin 开始利用他的人脉开展工作。正如 Kwon 在我们的谈话中所解释的那样,TMON 创始人的 Rolodex 允许新兴的区块链项目将可能需要数月或数年甚至数周的产品发现之旅浓缩。他还为该项目带来了不同类型的思维。虽然 Kwon 指出他“曾经是一个非常理论和抽象的人”,但 Shin 是“一个更实际、更受数字驱动的执行者”。

与 Platias 和其他早期贡献者一起,Kwon 和 Shin 开始更具体地确定他们的解决方案,并收到来自韩国电子商务参与者的反馈。他们称它为Terra(泰拉)。

由于 Shin 的形象,Terra 团队很快就吸引了资金。到 2018 年夏末,它吸引了来自领先的加密货币交易所的 3200 万美元投资,包括币安、OKEx 和火币。其他支持者包括 TechCrunch 创始人 Michael Arrington、Polychain Capital 和 Hashed。

在该轮融资的公告中,Shin 概述了一个大胆的愿景:“建立一个与支付宝在区块链上竞争的平台”。与中国超级应用程序的比较巧妙地概括了该团队希望构建一个直观的、广泛使用的金融产品,为消费者和商家提供服务。它还表达了在 Terra 框架之上构建辅助应用程序的愿望。

即使在那个早期阶段,该项目也成功地证明了这种大胆的愿景不仅仅是空谈。在宣布这一消息时,Terra 已经签约了 15 家真正的电子商务公司,其中包括 Woowa Brothers、Pomelo 和 Tiki。这些第一批客户每年处理 250 亿美元——Terra 可能会从中分得一杯羹。

Baek Kim 是第一轮 Hashed 的投资者,他指出,这种吸引力使 Terra 特别引人注目,尽管该项目是在加密市场平淡的时候提出的。

不管时间如何,Terra 都参加了比赛。凭借数百万的资金和令人印象深刻的投资者名单,该团队是时候检验其专业知识了。Kwon 和 Shin 都无法想象接下来的旅程。

UST:“更有用的美元”

在没有更好地了解 Terra 是什么以及它是如何工作的情况下,我们只能走这么远。是的,这是一个加密货币项目。是的,它改进了电子商务公司的支付处理。是的,从某种意义上说,它正在创造“更好的钱”。

但这意味着什么?回答这个问题并非易事。Terra 后端的复杂性使其对用户而言具有吸引力和直观性。它以某种方式优雅而复杂,但完全合乎逻辑——一种具有数百个齿轮一起工作以计时的金融手表。

在本节中,我们将从 Terra 工程壮举中最基本的部分开始:它的稳定币。不过,首先,我们必须从一个更基本的问题开始。

钱有什么用?

当然,首先是古代巴比伦人——别担心,我们不会在这里这样做。我们知道,作为一个概念,货币是一个古老的概念,并以多种不同的形式存在。让我们仔细研究一下我们需要我们的货币为我们做什么。

虽然我们中间的金融工程师将能够想到更多深奥的案例,但我们可以专注于基础知识。我们需要我们的钱在以下方面发挥作用:

1. 作为一种付款方式。货币是一种交换媒介,我们需要它作为一种购买商品和服务并依次接收付款的方式。

2. 作为一种生息资产。当我们有多余的资金时,我们需要一个安全的地方来存放它们以产生回报。

3. 作为一种投资方式。为了增加我们的财富,我们需要投资不同资产类别的方法。为此,我们可能需要使用我们现有的财富作为抵押。

从根本上说,Terra 专注于解决这些问题。该项目旨在利用区块链的新技术来解决实际的、基本的社会需求。为了实现这一目标,Terra 已着手创造自己的资金。

稳定币的意义

赚钱已经够难的了。但是从头开始创造货币要困难得多。Terra 的整个系统都建立在后者之上——货币的制造和围绕的金融体系。

现在,创建一种用作交换媒介的加密货币历来相当困难。尽管比特币的最初前提是创造一种真正的数字现金替代品,但该资产的波动性使其成为一种无效的支付方式。谁想用一种可能在 24 小时内升值 20% 的货币买东西?

您可以想象一个场景,当资产的价格为每个代币 58,000 美元时,您以 0.01724 BTC 的价格购买电视。这意味着您为下一个平板电脑支付了大约 1,000 美元。十分钟后,比特币的价格达到 60,000 美元,这意味着你现在实际上为它支付了 1,034 美元。两天后,当比特币达到 69,000 美元时,您的电视支出将达到 1,190 美元。

这种动荡在加密资产中很常见,这就是为什么出现了一系列不寻求增加其价值但尽可能保持稳定的项目的原因。这些“稳定币”不是每分钟移动一次,而是尽可能接近地追踪法定货币的价格。通常,他们将自己与美元挂钩。

稳定币在加密生态系统中发挥着极其重要的作用。它们不仅将加密货币作为一种交换媒介开放,而且还为投资者在波动期间存放资产提供了一个场所,而无需转向法定货币。例如,如果您是比特币的长期投资者,但担心短期动荡,您可以选择将其中一些资产转为稳定币,而不是出售并兑换回美元。虽然这些持有量不会从比特币价格的上涨中受益,但它们不会受到下跌的影响。(至少,理论上是这样。)

去中心化金融(DeFi)运动也是稳定币的巨大受益者。如果价值没有一定的稳定性,那么愿意用自己的股份来换取利息的人就会少很多。

显然,稳定币是有价值的,但是它们究竟是如何保持稳定的呢?令牌如何持续价值 1 美元?

答案是,这取决于,尽管有很多变化,但快速划分稳定币项目的最佳方法是确定它们是中心化的还是去中心化的,以及它们在多大程度上由外部资产抵押。大多数项目都存在于一个范围内,而不是二元分类。

快速解释:

1. 集中与分散。集中式稳定币项目可能能够更快地采取行动,而无需达成共识。然而,鉴于有一个明确的运营机构可以采取行动,它们为监管机构提供了一个更容易的目标。尽管管理去中心化的稳定币可能更困难,但外部机构的管理要困难得多。

2. 抵押与算法。抵押的稳定币受益于安全性。假设该项目值得信赖,用户就知道他们的钱是安全的,可以随时赎回。如果稳定币由强大的“链下”资产(如美元)以 1:1 的比例支持,则尤其如此。不利的一面是,这些项目要扩大规模需要大量资金——在增加代币供应之前,你必须积累储备资产。通过取消或减少准备金要求,稳定币提供商可以更快地扩展。有些项目完全取消了抵押品的概念。尽管这些“算法”方法的资本效率更高,但它们也可能风险更大。

没有完美的解决方案——只有对每种方法进行权衡。

流行的稳定币

要了解有关构图的决定是如何进行的,让我们通过一些示例来了解。 Tether 是世界上最大的稳定币。在撰写本文时,它拥有 730 亿美元的市值和 850 亿美元的日交易量——这表明真正的货币正在以 Tether 的 USDT 代币的形式持有和交换。

Tether 的成功部分归功于其公开抵押方法。该项目由加密货币交易所 Bitfinex 的所有者运营,最初声称 USDT 的每个代币都由相应的美元支持。自 2014 年成立以来的几年里,这一说法受到了严重质疑,调查显示 Tether 可能会用现金抵押 2.9%。

尽管如此,至少在理论上,Tether 是一个相当中心化和抵押的项目。 第二个美元硬币(USDC)采用了类似的方法。USDC 由支付业务 Circle 创建,由包括 Coinbase 和 Bitmain 在内的财团管理。与 Tether 一样,USDC 声称它“总是可以以 1:1 的比例兑换美元”,尽管储备可能会保存在其他合适的资产中。同样,它是中心化和抵押。

MakerDAO 使用不同的模型。与 Tether 和 USDC 不同,该项目的 Dai 稳定币由其他加密货币抵押,包括以太坊、USDC、Uniswap 的代币等。Maker 的系统更加复杂,但就本文而言,我们可以总结一下,Dai 是由链上资产抵押的,并且是去中心化的。

Terra和LUNA

在我们的谈话中,Terra 创始人 Do Kwon 简单地描述了他的使命:创造“尽可能最有用的美元”。

Terra 尝试这样做始于其一系列与不同法定货币挂钩的稳定币。例如,TerraUSD (UST) 跟踪美元,TerraKRW (KRT) 跟踪韩元。提供了许多其他稳定币,但基本上都以相同的方式运作。为简单起见,我们将 Terra 的稳定币称为 UST。

与 Tether、USDC 或 Dai 不同,UST 不以法币或链上资产作为抵押。相反,它的挂钩由 Terra 的另一种货币 Luna 维持。

所有这些不同的名称可能有点令人眼花缭乱,但别担心。它并不像您想象的那么复杂。就我们的目的而言,我们可以说 Terra 有两个主要资产:UST(稳定币)和 Luna(治理和抵押)。

虽然 UST 应该保持在 1 美元的价格上,但 Luna 的价格差异很大。在撰写本文时的过去 24 小时内,其价格已上涨 5%。明确地说,Luna不是设计的稳定币。

除了移动方式不同之外,Luna 从根本上代表了 Terra 生态系统中非常不同的功能和资产。具体来说,它是一种治理和质押代币。这意味着 Luna 的投资者可以权衡 Terra 的决定。如果他们将 Luna 代币与网络“验证器”(本质上是一个帮助 Terra 系统工作的节点)抵押,他们还将获得通过处理活动赚取的一定比例的费用。

下面是一个例子:

想象一下,你是一个疯子,是 Terra 的超级粉丝之一。您访问了位于首尔的服装公司 Great Fox 的网站。浏览一番后,你会发现一件你喜欢的毛衣,售价 100 美元。结账时,您通常使用信用卡付款。您几乎没有意识到 Great Fox 使用 Terra 附属实体来处理其付款处理!虽然这不会影响您作为买家,但 Great Fox 的所有者受益于 Terra 更快的结算速度;不需要 5-14 天,而是在 6 秒内处理完毕。更好的是,费用更低。现有处理器的占比高达 3%,而 Terra 的占比则接近 0.5%。

现在, 0.5% 或 5 美元去哪儿了?到了Terra 的 130 个验证者那里。 这些子实体帮助 Terra 运行并因此获得奖励。他们的权力来自代币持有者抵押给他们的 Luna 数量。这些代币持有者选择质押是因为这允许他们获得一份奖励,而无需进行验证者的工作。

作为一个疯子,只有押注自己的股份才有意义。因此,当 5 美元的处理费进入验证者时,其中的一小部分会以利息的形式流向您。

万岁!你不仅买了一件毒品毛衣,你还通过买它赚了一点钱。 这个功能赋予了 Luna 很大一部分价值。它是一种为持有者带来收入的资产。它还在稳定 UST 方面发挥着重要作用,充当配重和伪储备。

每 1 个 UST,可以兑换价值 1 美元的 Luna。随着套利者利用这一比率的错位,价格重新受到控制。

例如,当 UST 的价格上涨超过挂钩时,Terra 的算法“燃烧”或销毁 Luna 代币以创建更多 UST。随着UST的供应增加,其价格下跌,重新稳定。因为燃烧减少了它的供应,当这种情况发生时,Luna 的价格会上涨。

当 UST 跌破 1 美元时,同样的事情会反过来发生。在这种情况下,Terra 的系统会燃烧 UST 并创建 Luna。因为UST的供应减少,价格上涨;Luna 的价格下降。

再次,让我们来看看它是如何工作的:

你决定要成为一个疯子。您购买了一些 Luna 代币,以及一些 UST。通过时间的奇迹,当 1 个代币的价值恰好为 1.00 美元时,您设法购买了您的 UST。 现在,一周后,您注意到 UST 的价格发生了变化。1 UST 现在价值 1.10 美元。这对于稳定币来说并不理想,但它为您提供了机会。

你提醒自己,价值 1 美元的 Luna 可以兑换 1 UST。既然你持有Luna,就可以利用这个价差。

你决定用 10 UST 燃烧价值 10 美元的 Luna。由于 UST 的价格为 1.10 美元,这 10 美元的股份现在价值 11 美元。万岁!您兑现成美元,锁定了 10% 的不错回报。

同时,随着越来越多的持有者认识到套利机会并为 UST 烧掉 Luna,UST 的供应量增加,直到价格回到 1 美元。

一个月后,您查看您的 UST,发现价格已经下降。现在,1 UST 仅值 0.90 美元。

再一次,你意识到有机会。这一次,您决定购买价值 10 美元的 UST。因为价格低迷,你拿到11个UST以上。由于 Terra 允许您将 1 UST 换成价值 1 美元的 Luna,因此您决定销毁您的资产并创建等价的 Luna。

你只花了 10 美元就剩下价值 11 美元的 Luna。当其他持有者意识到机会时,他们会执行相同的操作,燃烧 UST 并增加 Luna 的供应。由于供应减少,UST 重新校准为 1 美元。

Terra 的稳定方法还有最后一个问题。每次燃烧 Luna 以创建 UST 时,都会收取费用。正如 Kwon 在最近的一条推文中所说,“[A] 将把 Luna 烧毁到 Terra 的交换费用支付给 Luna 赌注者,分期为 2 年。” 结果是,抵押者因吸收网络的波动而得到稳定的补偿。

值得注意的是,这笔费用是在 UST 中支付的,从而建立了一种独特的关系。根据 Kwon 的说法,如果 Luna 的价格下降,“赌注回报会线性上升”。

这是一个优雅的系统,即使需要花点时间才能理解它。该方法也具有明显的优势。因为 UST没有抵押,所以它可以无限扩展。你不需要积累一个 Scrooge McDuck 大小的金库来为大量人口服务。它也是分散的。

不过,正如前面提到的,算法方法存在真正的风险——我们稍后会深入讨论这一点。现在,让我们看看它的效果如何。

它有效吗?

从采用的角度来看,Terra 的稳定币无疑取得了成功。UST 是全球第四大最受欢迎的稳定币,仅次于 Tether、USDC 和 Binance 的产品 BUSD。在撰写本文时,其市值为 68 亿美元,最后一天处理了 1.78 亿美元。这令人印象深刻,但距离 Tether 和 USDC 仍然很远。前者同期处理了 850亿美元。

值得注意的是,UST 也是领先的去中心化稳定币——所有提到的其他稳定币都更加中心化。UST 最近超越 Dai 夺得了这个头衔。

更重要的是,UST 作为稳定币是否有效?

大多。

虽然肯定有更先进的评估波动性的方法,但查看不同项目的高低可以粗略地表明可靠性。

来自 CoinGecko 和 CoinMarketCap 的数据

通过这些措施,UST 是一种波动性更大的稳定币。例如,去年 UST 的高低总距离比 Tether 大 422%。我们稍后会解释为什么会发生这种情况,但就目前而言,我们可以说 Terra 的方法运行合理,尽管它没有像其他方法那样保持固定。

我们在 Terra 帝国的这方面花了很长时间,但那是因为它是最重要的部分。Terra 所做的一切都是为了让 UST 尽可能健壮。正如知名但化名 Lunatic 的Shigeo所说,“Terra 生态系统的北极星是为 UST 创造更多用途。” Terra 的第一个、最好的用例是 Chai。

实际应用:Chai

要使新货币作为一种支付方式可行,稳定性是必要的,但这还不够。金钱只有在可以花的时候才有用——这意味着它必须被别人接受。

Chai 是 Terra 对这个问题的解决方案。 正如我们之前提到的,Terra 在区块链世界中是不寻常的,因为它始于一个实际问题并建立了有形的需求。它通过与电子商务公司合作来为其支付提供动力。其中大部分是通过从 Terra 的母公司分拆出来的 Chai 系统完成的。

明智地,柴是由丹尼尔申经营的。由于他对电子商务的精通和人脉,他已成功将其转变为具有有意义的规模和规模的支付处理器。值得注意的是,虽然紧密交织在一起,但 Chai 和 Terra 是正式独立的实体。尽管几乎所有 Terra 的早期使用都来自 Chai——而且很大一部分仍然如此——但它越来越多地被视为构建在区块链之上的应用程序。作为这一点的重点,柴已经筹集了自己的风险投资,其中 7500 万美元来自软银、HOF 和其他公司。

Chai 具有企业效用和消费者效用。TMON 等企业使用该产品的 API 无缝接受跨 20 种不同选项的报酬,包括借记卡、信用卡和 PayPal。Chai 因其极快的结算流程和更低的费用而受到客户的欢迎。至关重要的是,在 Chai 上运行的企业都不需要与区块链交互或真正理解它。

对于消费者来说,Chai 是一种新银行。他们可以连接到预先存在的银行账户并通过流畅、直观的应用程序支付货款。再说一次,Chai 上的普通人没有必要了解幕后发生的事情。

什么是发生的事情是巧妙神奇,Terra 能够接受任何法定货币的付款,将其转换为 UST 等稳定币之一,并以当地货币传递给供应商。

那怎么玩呢?让我们来看看它, 您住在首尔并且是 Chai 的用户,您享受其流畅的用户体验和您获得的福利。

午休期间,您决定去 Villa Volpe 喝杯咖啡,因为这是一个非常时髦的地方,你的拿铁咖啡需要 韩元7000,这相当于大约 6 美元。

您通过 Chai 支付这笔款项。对你来说,看起来你刚刚用韩元付款。实际上,你的钱变成了 7,000 KRT——Terra 与韩元挂钩的稳定币。同时,价值(韩元)₩7,000的Luna被烧毁,供应减少,Lunatics持有的资产更有价值。

通过区块链,KRT 被无缝转移到商家,在那里它被改回韩元。Villa Volpe 收到 ₩7,000,而无需知道您的付款短暂地变成了稳定币。

我们再次看到 Terra 的名片特征:将复杂性抽象为简单性。在几秒钟内,数字货币跨越法定加密货币鸿沟并到达终点。

Chai 的明显优势帮助它获得了有意义的牵引力。2020 年,该系统处理了 20 亿美元的交易量,涉及 250 万用户。超过 2000 家商家使用 Chai,其中包括耐克的韩国分公司。

这些都是了不起的数字。真的很难想到其他基于区块链的产品已经积累了数百万不需要关心加密 来访问服务的用户。当然,Metamask 可能拥有超过 2100 万个账户,但任何开设以太坊钱包的人,在某些方面都是在购买加密货币运动。Chai 的惊人之处在于它能够在人们不知情的情况下将人们带入 web3 经济。

这并不意味着没有很长的路要走。尽管 250 万用户没什么可闻的——而且在过去 11 个月中肯定有所增加——但它落后于韩国的许多 web2 产品。市场领导者 Kakao在 2020 年达到3500 万用户,处理超过560 亿美元。排在第二位的是 Naver 管理着 2800 万个,处理了 220 亿美元。Chai 比两者都落后一个数量级或更多。

Statista 和 Terra

随着时间的推移,这可能无关紧要。毕竟,Chai 并不是唯一一个建立在 Terra 上的支付系统。该公司在韩国开始运营后不久,就与蒙古公司 memeChat 合作实现了类似的目标。通过合作,该国的出租车司机能够通过 memeChat 更快地收到付款,这得益于其在 Terra 上运行的金融业务。

除了这些努力之外,Terra 正在迅速成为各种金融应用程序的家园。大部分活动都是由 Terraform Labs 推动的。

Terraform Labs:播种生态系统

Kwon 和 Shin 的创作位于母公司 Terraform Labs 之下。它负责创建 Terra 的区块链、UST 等稳定币群以及支付系统 Chai。这家实体在 2018 年筹集了风险投资,并且一直在这样做。今年早些时候,Terraform 从 Galaxy Digital 和其他公司筹集了 2500 万美元。

Terraform 在 Terra 产品的成功中起着至关重要的作用。它不仅提供融资,而且积极构建它认为生态系统需要的解决方案。Chai 就是一个例子,但这些年来还出现了其他几个例子。

在深入研究它们之前,值得注意的是这种方法是多么不寻常。像 Terra 这样的底层区块链通常更愿意让生态系统有机地出现,而不是故意构建一个。在这方面,Terra 似乎正在构建可以作为自己的第一个、最好的客户的产品。这些策略让人想起一个 web2 巨头:亚马逊。

正如本·汤普森 (Ben Thompson)所阐明的那样,可以通过这个镜头来看待贝索斯帝国的许多扩展。AWS、履行中心和交付车队都适合这种启发式方法。亚马逊自己使用这些产品,随后可以向其他人开放。

Terraform 的创作分享了这个逻辑。虽然 Terra 区块链首先受益于利用其技术和货币构建的产品,但其他人将能够利用这些“原始”并将它们推进。

为了了解它的工作原理,我们将介绍一些 Terraform 最重要的创作:Terra Station、Anchor 和 Mirror。

Terra Station

钱需要一个存放的地方——Station 是 Terra 的解决方案。虽然不如 Terraform 的其他一些发明具有革命性,但它满足了一个至关重要的需求。

通过 Station,用户可以持有他们的 Luna,将其换成 UST 或其他 Terra 稳定币,将他们的股份委托给验证者,并参与治理。从本质上讲,它是一个简单的中心,用于管理一个人与 Terra 生态系统的关系。To The Moon Capital 的合伙人Jason Hitchcock分享了使用 Station 的惊人之处,并指出“交易是即时的并且(几乎)免费。感觉就像使用普通应用程序一样。”要使更复杂的产品工作,需要涵盖基础知识。Station 帮助实现这一目标。

Anchor Protocol

今年 3 月,Terra 发布了 Anchor Protocol,这是它对节省的回答。 与 Terra 的其他产品一样,它的设计易于使用并适合大规模采用。通过在 Anchor 上抵押稳定币,用户可以获得近 20% 的利息——他们持有的资产通过其他股权证明区块链借给借款人。虽然这不像其他一些产生收益的平台那么高,但肯定比全国平均水平 0.05% 高得多,而且很稳定。这在 DeFi 世界中相当新颖——通常,兴趣会剧烈波动,鼓励用户在平台之间跳跃以寻求最佳回报。通过提供这种可靠性,Terra 使 Anchor 感觉像是一个安全的长期保管人。 这得益于用户友好的界面,可以轻松赚取、借用甚至确保头寸。

Anchor Protocol

到目前为止,这种价值主张已经引起了共鸣。自推出以来的九个月里,Anchor 的总价值锁定 (TVL) 已达到 51 亿美元,这是衡量平台资产的一项指标。按该指标计算,这使其成为 DeFi 的第八大参与者,击败了 Yearn Finance 和Sushi。

在整个 Terra 生态系统中,有近100 亿美元被锁定。 至关重要的是,Anchor 不仅仅是面向消费者的产品——它还为其他建筑商服务。借助 Anchor 的开源 SDK,其他加密项目可以轻松地将“储蓄即服务”集成到他们的产品中。只需 10 行代码,新的加密钱包开发人员就可以让其用户群获得同样 20% 的回报,而无需直接与 Terra 交互。

Pylon 是一个可以依靠 Anchor 构建的示例。Pylon 无需为产品或服务付费,而是允许您简单地将您的“股份”委托给另一方,该方通过赚取您的锚定收益来获利。您可以选择提取本金,这意味着您“花掉”的唯一资本是利息。

你可以想象这在为初创公司做种子时是如何运作的。与其“花费” 100 万 UST 来支持一家处于早期阶段的公司,您可以质押该金额,让团队每月获得 200,000 UST 的利息。虽然您仍然可以获得股权,但您可以提取本金。

尽管具有潜力,Pylon 的产品还没有真正流行起来。该解决方案的原生代币数量急剧下降,这意味着早期采用者因其早期信仰而获得的回报微乎其微。但加密分析平台Flipside 的首席执行官Dave Balter相信其承诺:

我认为 Pylon 是一个非常令人兴奋的项目,因为它的影响范围和雄心壮志,以及它的团队才华横溢、充满激情,并且构建了一些可以解决实际客户痛苦的东西(没有人喜欢支付订阅费,即使是他们喜欢的服务!)......有时你需要在加密中取消才能实现......构建新东西需要一些块。

Mirror(合成资产应用,类似SNX)

Terra 对 Robinhood 的回答以镜子的形式出现。在平台上,用户可以交易合成资产,这种能力让人联想到FTX。

从理论上讲,这些资产几乎可以是任何资产:股票、ETF、商品等等。在实践中,它专注于前两个,提供苹果、特斯拉、阿里巴巴、iShares Silver Trust、QQQ等的合成版本。

与传统交易所相比,Mirror有几个明显的优势:它是24/7开放的,没有国界,这意味着理论上可以使用任何股权,分拆更简单,交易速度更快。今年上线后,用户迅速涌入平台,日均注册账户达2000个。

主要的缺点是当局对此并不十分兴奋。当 Kwon 在 Messari 的主网会议上登台时,他收到了 SEC 的论文。监管机构的主要兴趣领域之一是 Mirror。Kwon 以反诉作为回应——这是一个强有力的声明,尽管可能不是建议迅速和解的声明。

就目前而言,Mirror仍然是泰拉星座中一颗清晰的恒星。与 Anchor 一样,正在使用它作为原始产品构建新产品。一个例子是Spar,一个依赖于交易平台的资产管理平台。

Prism

尽管尚未上线,但 Prism 可以说是 Terraform 最具创新性的产品。通过新协议,用户将能够将资产“折射”为主成分和收益成分。例如,Luna 可以拆分为 pLuna(代表本金)和 yLuna(标记收益)。

拆分资产支持新的用例。例如,需要流动性的人可以出售其资产或 yLuna 的未来收益。同样,有人可以决定他们想要一种没有潜在清算风险的产生收益的资产,并购买 pLuna。实际上,Prism 为利率互换创造了工具。

这是 Terra 如何成功将金融工具变成“乐高积木”,使不同的产品可组合的另一个例子。Shigeo解释了这如何适用于 Prism:

Terra 正在创建一个由钱块组成的“乐高乐园”,这些钱块可以一起用来创造任何可以想象的东西。例如,棱镜协议将把 LUNA 分成 yLUNA 和 pLUNA。LUNA 的这两个部分将有一个原则和收益方面。 另一个协议可能只想获取 yLUNA 并创建一个代币,代表 yLUNA 或 12yLUNA 的 12 个月收益,可以以 12x yLUNA 的价格出售。这些是 Terra 生态系统中可能发生的事情。

Ozone

最后一个值得入围的是 Ozone,这是 Terra 生态系统的一种保险产品。虽然它还没有上线,但它代表了一个重要的拼图。

Ozone 将作为一个市场运作,参与者可以在其中买卖保险。Kwon 表示,特别是这些保险产品旨在涵盖“Terra DeFi 生态系统中的技术故障风险”。从本质上讲,如果由于某种原因发生错误,导致用户无法访问他们的 Luna 或 UST,Ozone 将补偿潜在的损失。

这是一个非常聪明的补充,特别是当 Terra 的生态系统进入更美好的生活时。只要您被 Ozone 覆盖,尝试新的 Terra dApp 的风险就很小。即使失败,您的资产仍应得到保护。结果是 Ozone 的存在降低了实验的有效成本,使其更容易在 Terra 上构建并吸引用户。

Ozone 的第一批大客户之一是 Terra 的早期投资者 Michael Arrington。他的 Arrington Anchor Fund 将把机构资本部署到 Anchor Protocol 中,预扣款由 Ozone 担保。LP 有机会通过额外的保护层获得 20% 的利息。

本月早些时候,Terra 宣布 Ozone 将由外部机构管理。风险港是 DeFi 协议的保险提供商,正在接管控制权。在一份新闻稿中,Kwon 指出:

我们很高兴 Terra 社区让 Risk Harbor 接管 Ozone 并为整个 Terra 生态系统开创一个资本高效且分散的风险管理市场。

这部电影告诉我们很多关于 Terraform 想要如何操作的信息。它不是去争取越来越多的权力,而是寻求去中心化,随着生态系统的接管而消散。这正在以越来越快的速度发生。

超越地球:Terra百花齐放

“新项目在 Terra 生态系统中启动的速度是惊人的。” Shigeo 的这种观点很受欢迎。对于该项目的许多最大粉丝来说,Terra 正处于重大突破的风口浪尖。

这似乎在很大程度上要归功于最近发布的“Columbus-5”,这是对 Terra 核心系统的升级。“Col-5”简化了UST和Luna之间的关系,为即将推出的Ozone奠定了基础,并使像UST这样的Terra产品更容易跨不同区块链运行。正如 Jason Hithcock 所指出的那样,“Columbus-5 升级是 160 多个正在发布的协议的主要依赖项。”

除了这些技术升级之外,Terra 还在部署资本来为其生态系统注入活力。7 月,该团队宣布已筹集1.5 亿美元用于部署在 Terra 之上构建的项目。这笔资金来自 Terra 生态系统中熟悉的名字,包括 Arrington Capital、Galaxy Digital 和 Hashed,让我们探索一些即将到来的队列中最有前途的球员。

Mars

由加密研究人员、金融家和开发工作室 Delphi Digital 开发的Mars Protocol正在为 Terra 带来新的金融服务。具体来说,正如Terra 的一名员工Jeff Kuan所描述的那样,Mars 将作为“跨链借贷平台”运营。

由“火星委员会”管理,火星将为贷方提供新的方式来获得抵押资金的利息并向借款人开放资产,包括抵押和非抵押。Mars 团队的主要创新之一是引入了“反应性利率”,这意味着收益率将对市场状况做出反应。

Lunatic Papi 分享了他关于火星的评论:

我非常看好火星……[它] 将成为 Terra 上的第一个通用借贷平台。Mars 将启用杠杆长期 LP 农业,为生态系统带来杠杆流动性,同时创造非常有吸引力的高产农业机会。

随着时间的推移,Mars 打算成为一家功能齐全的去中心化银行。

Astroport

Delphi Digital 还负责Astroport,这是一个建立在 Terra 上的去中心化交易所。随着生态系统的发展,对地方性“自动做市商”(AMM)的需求也随之扩大。在这方面,Astroport 作为一种 Terra-native Sushi 或 Uniswap 进入市场。根据与 Delphi 相关的 Twitter 帐户Flood Capital 的说法,它的到来可能意义重大:

Astroport 绝对是迄今为止我所知道的最有趣的项目。您可以将 Astroport 视为 Uniswap 和 Curve 的混合体。它将提供典型的 AMM 池以及稳定的掉期池,然后有望在未来集中流动性。让 Astroport 对 Terra 真正感兴趣的是,主要配对将基于 UST。这意味着 Astroport 收集的大部分资本将增加 UST 供应和 Luna 燃烧。

为了让 Terra dapps 真正起飞,你需要一个 DEX,所以我认为这将是 Terra 的基石之一,也是其历史上的一个重要时刻。

正如 Flood 解释的那样,Astroport 不仅为 Terra 生态系统带来了新功能,还将增加对 UST 等稳定币的需求。

Levana

再一次,Jeff Kuan 对 Terra 生态系统的这一新增功能进行了我最喜欢的描述:

Levana:一个建立在火星之上的项目,为那些想要更努力地模仿的人提供杠杆作用。

从本质上讲,Levana使用 Mars 为 Terra 带来了 2倍的杠杆作用。例如,用户不仅可以购买 Luna,还可以购买 2x Luna,如果代币价值增加,它会产生双倍的回报。

随着时间的推移,Levana 打算为包括指数代币在内的各种资产增加杠杆作用。与 Mars 和 Astroport 一样,它由 Delphi Digital 孵化。Levana 将 50% 的代币分配给社区和国库,寻求作为真正的 DAO 运营。

Neobanks

Terra 一直异常地意识到构建可以被广泛采用的产品。Chai 和与 memeChat 的合作伙伴关系都致力于实现这一目标。不过,正如我们所提到的,扩大 UST 和其他 Terra 稳定币在现实世界中的使用并不仅仅依赖于这些产品。相反,其他产品将利用 Terra 的技术作为达到目的的手段进入市场。这在新银行领域尤为明显。

Alice Finance成立于 2021 年,可能是最著名的。这家总部位于美国的公司已经筹集了 200 万美元的资金,以创建一家消费者友好型银行,在 Venmo 和 Anchor 之间运营。您可以无缝地进行点对点支付,还可以从您在应用程序中持有的资产中赚取 20% 的利息。

尽管在雷达下运作,Seashell似乎也采取了类似的策略。尽管信息有限,但该公司声称提供 10% 的年利率,并据报道从 Anchor 撤回其收益率。据一位消息人士透露,该公司是由风险投资公司 Khosla 和 Kindred 资助的。

Seashell

作为生态系统的领导者,0xwagmi解释说,Terra 预计随着时间的推移会出现更多这样的玩家:

我们希望在每个地区都会出现更多像 Alice 这样的新银行,并且它们的规模与该地区的新银行一样大。你在新银行(跨多个地理区域构建的许多独角兽)中看到的情况将发生在我们的生态系统中。Terra 将在那个世界中扮演格子/条纹/十字军的角色。

Kado是另一家帮助建立通往 Terra 生态系统的入口匝道的公司。Kado 不是一家新银行,而是专注于改善支付,使在互联网上使用稳定币变得简单。该公司的网站还指出,它正在开发一种储蓄产品。

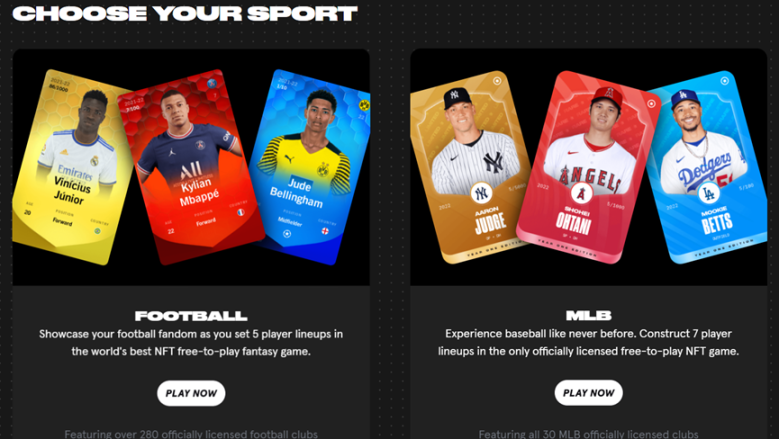

游戏和 NFT

[W]e 将游戏视为 Terra 生态系统中一个非常早期的趋势。游戏玩家将希望获得像 UST 这样稳定的挂钩加密货币,我们希望 DAO 和游戏公会在生态系统中变得非常庞大。

该预测来自前面提到的生态系统领导者 0xwagmi。Terra 似乎确实在游戏领域引起了轰动,并且相应地,NFT 也引起了轰动。

Hashed 是 Terra 最早的投资者之一,预计将在这里发挥重要作用。据报道,该公司的创意工作室 UNOPND 正在为 Terra 生态系统开发五款不同的游戏,其中一些是“为了赚钱而玩”。

其他游戏发行商也将来到 Terra。上周,Kwon 宣布 Gameville 将把《召唤师之战》等游戏引入生态系统。

《召唤师之战》

正如 Terra 的官方 Twitter 帐户继续指出的那样,这将增加对相关 NFT 销售的需求。

这应该是 Terra-native 市场Random Earth的福音。尽管仍处于早期阶段,Random Earth 作为一种OpenSea 运作,专注于 Terra 生态系统。在我们的讨论中,该项目的创始人 Stargazer 提到了他们选择在 Terra 上构建的原因:

感觉 Terra 在 DeFi 中获得了很多 TVL。在作为最终用户尝试了各种协议之后,它似乎是一个具有很大吸引力的生态系统,但也有很多待建设的绿地。我和我的联合创始人开始构思,我们觉得有机会开发自己的产品,所以我们做了。

Stargazer 的决定看起来恰逢其时,尤其是因为它似乎参与了 Terra 与韩国巨头 Naver 的合资企业。后者的“元宇宙平台” Zepeto 正在为 Terra 生态系统创建一款游戏,该游戏最近在 Random Earth 的 YouTube 频道上有特色。

其他

还有许多其他有趣的项目正在使用 Terra 构建。在不花太多时间在这个主题上的情况下,有必要了解更多:

- White Whale。这是一个特别令人兴奋的。White Whale 为用户提供了一种自动套利 UST 定价错位的方法。它还打算提供其他自动交易策略。通过让这种活动可以访问,白鲸可以将更多的参与者带入 Terra 的生态系统,并有效地“分散挂钩的执行”。

- Angel Protocol.。“给予一次,给予永远”是安琪儿的前提。利用 Anchor 的收益,Angel 使慈善机构可以轻松设立高回报的捐赠基金。捐赠的资金可以无限期地继续产生有意义的收益。

- Nexus。该协议希望在 Mirror 和 Anchor 上运行高级良率策略。至关重要的是,它旨在消除本金清算的风险。Jason Hitchcock 强调了其增加对 UST 需求和推动更高回报的潜力。

- Nebula.。顾名思义,Nebula 正在为 Terra 带来资产的“集群”。像 ETF 一样运作,用户将能够购买代表某些主题的集群。

- Sigma。利用 Random Earth 创建的订单簿技术,Sigma 将期权交易带到了 Terra。

- Orion Money。通过 Orion,用户可以在任何稳定币上获得 20% 的 APY。这意味着您可以将 Tether、USDC 或 UST 存入平台并获得相同的回报。Orion 还提供通过保险产品保护您的本金投资的方法。

- Suberra。Delphi 的另一个项目 Suberra 使企业可以轻松接受稳定币的定期付款。例如,对于 Suberra,The Generalist 可以接受 UST 的年度订阅。

- Valkyrie。根据 Papi 的说法,Valkyrie 为区块链带来了社交推荐,这是潜在的“数字营销人员和协议资助活动的双赢”。通过该协议,推荐人获得直接和间接转化的奖励。

如果所有这些活动都有一个不利因素,则可能是它分散的资金过于分散。Shigeo 注意到了这一点,他说:

我认为投资于不同协议的机会可能会在短期内成为问题,因为同时启动的协议数量。生态系统内的资本是有限的,因此协议之间稀释的资本越多,它变得越无效。

Terra 的生态系统基金应有助于确保资金用于影响最大的项目。它将希望消费者效仿。

了解 Terra:YC 还是新加坡?

我们现在对 Terra 作为产品和平台有了很好的认识。我们已经概述了 Terra 如何寻求更好地赚钱以及它的创新解锁了哪些功能。

但是我们应该如何看待Terra 在做什么呢?构建其工作的正确方法是什么?如果您想了解机器的工作原理,了解机器的齿轮至关重要,但您还需要掌握其用途。

回到我们对制表业的类比,发挥作用的机制不仅会引起小手绕圈移动;更重要的是他们守时。 让我们综合一下我们对 Terra 的了解并向上移动一层以提高我们的掌握程度。

钱乐高

了解 Terra 的第一种方式是作为“金钱乐高积木”的供应商。 正如 Shigeo 和其他人所提到的,Terra 从根本上创建了一个可组合的金融基础设施。UST是“交换媒介”区块,Anchor是“储蓄”区块,Mirror是“综合投资”区块,Prism是“利率衍生品”区块,Ozone是“保险”区块。

其他人可以将自己的块添加到 Terra 的集合中,或者使用现有的块来创建新的东西。例如,Alice 将 UST 和 Anchor 块开箱即用,并建立了一个新银行;Angel 追求相同的配对,但附加了新功能以创建慈善捐赠;Spar 添加了 Mirror 块以支持其资产管理解决方案。

这个镜头帮助我们了解 Terra 团队在内部开发基础产品的方法——如果您没有至少几种不同类型的块作为开始,您将无法构建任何东西。通过在生态系统中植入这些原始元素,Terra 创造了条件,让其他人更容易构建自己的产品。

YC组合器

Terra 的另一个流行描述是作为 Y Combinator (YC) 的加密版本。这家著名的孵化器在创业生态系统的发展中发挥了主导作用,在过去十五年中培育了一些最具影响力的企业。

有些人认为 Terra 可以为 web3 发挥类似的作用。1.5 亿美元的生态系统基金是朝着这个方向迈出的一步,正如前面提到的,许多早期项目都显示出希望。在 Terra 可以合理地声称已经实现了与 YC 为初创公司管理等效的链上功能之前,还有很长的路要走,但这个镜头捕捉到了 Terra 自下而上的精神。

当被问及他们希望 Terra 在 1、5 和 10 年后会在哪里时,0xwagmi 说:

[M]最重要的是,我们将在生态系统中看到一波创始人浪潮(有点像 YC 只是 [Paul Graham]……现在有 100 位创始人支持 YC 和 YC 民族国家的发展)。我们才刚刚开始。

民族和国家

在我们的讨论中,Do Kwon 一次又一次地回到新加坡。特别是,他经常提到城邦的创始人李光耀(LKY),称他为“偶像”。

Kwon 似乎对 LKY 最钦佩的是他在为新加坡的繁荣设定激励措施方面的功效。他指出,该州不适合成为商业中心:它有天敌,热带气候炎热,旅游交通很少。作为补偿,LKY 创造了有利条件,包括强大的、有利于商业的法治、公平的官僚机构和有利的税收结构。

“新加坡做得非常好的一件事就是明白新加坡是一个平台,”Kwon 说。“帝国不考虑如何吸引用户。”

Kwon 对 Terra 也有类似的看法。尽管 Terra 热衷于推动草根革命,但其早期的“政策”不可避免地是自上而下的。该项目谈论其货币机制、市场模块和财政的方式通常是使用国家语言。在许多情况下,Terra 似乎服务于与中央银行类似的目的,以它认为最有利的方式刺激进步。

(Kwon 会敏锐地指出,Terra 这样做没有政治推动力。在讨论政府如何设定储蓄率时,他评论说,“[政治利率设定] 不仅是美元储蓄特征的一个巨大错误,而且不道德。”)

此外,Kwon 认识到需要创造理想的条件来吸引用户并促进进步。 部分原因是 Terra 团队致力于帮助在该系统上构建的任何项目。Kwon 回忆起他之前是如何宣布一项计划的,该计划允许在 Terra 上建造的任何人都可以在白天或黑夜打电话给他以获取免费建议。

另一个要素是 Terra 自己的使命,即继续快速改进其平台。Kwon 说:“我们始终将成为整个行业中发货速度最快的人作为一项规则。”

很明显,至少,Terra 认为自己是一个现代国家。这种框架似乎反映了它的优先事项、文化和未来的道路。

死亡螺旋:风险与监管

Terra可能会失败。 与每个加密项目一样,它在技术复杂性、行为反复无常和监管不确定性的关系下运作。尽管如此,即使该行业存在这些地方性风险,Terra 也感觉像是一个特例,同时特别脆弱且特别稳健。 让我们开始一个熊案:

算法稳定币如何失败

今年 5 月下旬,加密市场迅速崩溃。当月 19 日,比特币下跌了 30%,大盘也随之下跌。在接下来的几天里,Luna 受到了打击,价格跌至 4.10 美元。这比一周前的交易价格下降了 75%。

随着投资者对 Luna 失去信心,对 UST 的需求也回落。这导致 UST 的价格跌破其挂钩的 1 美元,促使持有人将他们的 UST 换成 Luna。通过这样做,UST 持有者在对 Luna 的需求枯竭时有效地铸造了更多的Luna。这导致价格进一步下跌,加剧了恶性循环,许多人担心全面崩溃。

这种风险,通常被称为“死亡螺旋”,是算法稳定币的常见风险。事实上,一些学者认为它们是“为失败而生”的。它们没有由其他资产正式支持,而是由二级代币隐式担保。UST 没有被 Luna 抵押,但肯定有一种感觉,后者支持前者(反之亦然)。随着对伪储备代币的信心消失,银行挤兑效应可能随之而来。

这种动态已经扼杀了其他项目。六月,一个名为泰坦的项目被卷入了死亡漩涡。与 Terra 一样,Titan 也使用算法的两代币系统运行。它的 Iron 代币作为一种稳定币,由 75% 的 USDC 和 Titan 自己的 25% 的代币支持。当 Titan 的价格开始下降时,Iron 的价格也开始下降。Iron 的持有者随后发现了一个套利机会,用价值 0.90 美元的代币交易价值 0.75 美元的 USDC 和价值 0.25 美元的 Titan。这个过程铸造了更多的泰坦,使效果恶化。泰坦最终的价值接近 0 美元。

尽管它们都是算法稳定币,但将 Titan 与 Terra 进行比较感觉不公平。后者具有更强大的稳定功能、精英创始团队以及加密领域参与度最高的社区之一。它已经构建了数百万人使用的产品,无论是在加密环境内外。

所有这些都帮助泰拉度过了五月的恐慌。根据 CoinGecko 的数据,UST 的最低跌幅为 0.96 美元,但其他消息来源表明它进一步下跌。无论如何,UST 成功地重新获得了锚定地位,这表明 Terra 的系统能够经受住急剧下降的考验。Luna 滑梯停止了,Terra 的算法使飞船变正。

当然,还会有进一步的测试。对于 Kwon 来说,UST 最大的保护是它所建立的需求。多亏了 Chai、memeChat、Anchor、Mirror 和许多其他利用它的产品,UST 拥有了快速增长的稳固用户群。即使 Luna 下降,对 UST 的成熟需求也不会消失。

Delphi Digital 的 CTO Luke Saunders总结了这一点,“[T] 围绕 UST 建立的实用程序具有 [其他稳定币] 缺乏的巨大稳定作用。”

尽管 Kwon 对那些引起死亡螺旋恐惧的人不屑一顾(最喜欢的术语包括“白痴”或“蟑螂”),但他似乎确实正在采取措施为 UST 增加更多的支持。在最近的一条推文中,他说储备资产正在进入 Terra:

最终,许多人可能会觉得这种风险似乎已经被计入了 Terra 中。如果它完全安全,Luna 的价值可能会高出几个数量级。

监管打击

Kwon 的粗鲁风度不仅限于 Terra 的非信徒。他似乎也为金融当局节省了一大笔钱。正如白金所指出的那样,“他喜欢对监管机构指手画脚。”

Kwon 决定起诉 SEC,以回应他在 Mainnet 会议上收到的论文,最能说明这一点。该反击旨在让 Kwon 免于遵守实体的传票。

至少从外面看,这似乎是对 Kwon 性格的真实举动,但也许是不明智的。在我们的谈话中,Terra 的创造者对法律赔偿的可能性持乐观态度。“我确信我们可能会受到惩罚……在当前的监管环境中,这可能会发生。”

他继续说:

我在军队里,所以如果我进监狱,没什么大不了的……如果他们把我送进法庭,我不会对 Terra 网络做出改变。那会违反我的道德准则。

如果您试图在这种程度上破坏现有系统……将会面临监管挑战。这些都是支持者必须应对的挑战。

如果没有两个明确的反应,很难不听到这种立场:

1. 这是非常糟糕的。

2. 请配备一支出色的监管团队。

尽管在精神上与 Terra 的超去中心化背道而驰,但 Coinbase 应该成为这里的典范。加密货币交易所建立了一个能够对其破坏进行巧妙处理的专家团队,从而打造了真正的监管护城河。

在许多方面,Terra 应该准备好从监管行动中受益,Saunders解释说:

似乎在某个时候,美元挂钩或支持马厩的中心化发行人将受到某些监管的约束,这迫使他们只允许以合规的方式进行转移,而去中心化协议将与这种方式不兼容。然而,去中心化的稳定币对于监管机构来说更难施加合规性要求,因此更适合 DeFi。

Saunders 补充说,UST 能否翻转 USDC 和 Tether 并成为最大的稳定币,在很大程度上取决于监管机构对这些中心化竞争对手采取的行动。

或许这与他作为韩国国民的身份一起,就是 Kwon 觉得有权将这只鸟交给 SEC 的原因。但是,即使由于其去中心化,Terra 无法真正受到审查,它也肯定会受到干扰。

可能发生的最具破坏性的方式是切断主流访问。如果用户无法购买或出售 Terra,则其将加密货币主流化的能力可能会受到严重阻碍。据推测,这种类型的举动也会拖延像爱丽丝和贝壳这样的企业。

鉴于团队的关系,即使在这种情况下,Terra 似乎也不太可能在韩国受到遏制。即使最坏的情况发生,这也提供了一定程度的保护。

Kwon 无疑已经将这些场景排除在外。疯子会希望在监管问题上,他令人钦佩的奉献与机智结合在一起。

吞吐量滞后

随着 Terra 的增长,它有减速的风险。鉴于 Terra 的主流野心和现有的广泛使用,这可能会成为一个特别的担忧。随着许多新项目即将启动,这种担忧可能会成为焦点。

Terra 似乎处于这种潜在风险之上。一方面,Terra 是使用 Cosmos 的权益证明机制(称为 Tendermint)构建的。这允许每秒 10,000 次交易——Terra 在短期内不太可能达到这个数字。Kwon 此前曾表示, Terra 目前每秒处理多达 1,000 笔交易。

其次,Terra 正在投入实际资金进行改进。“ Project Dawn ”宣布该团队打算通过招聘、合作伙伴关系和其他举措,花费 10 亿美元或更多用于升级基础设施。0xwagmi 指出:

[W]e 正在大规模投资扩展 Terra 链和基础设施,以支持大规模扩展和使用。这是一项多年的努力。

Saunders提到他已经仔细研究过这个问题,然后他的恐惧减轻了:

最终,考虑到增长速度,Terra 链将变得拥挤,因此最大的风险之一始终是 Terra 无法扩展。也就是说,我最近与 Do Kwon、Chorus one 和一些 Tendermint 开发人员进行了交谈,实际上我非常满意可以进行改进以增加第 1 层吞吐量。

有限的思想共享

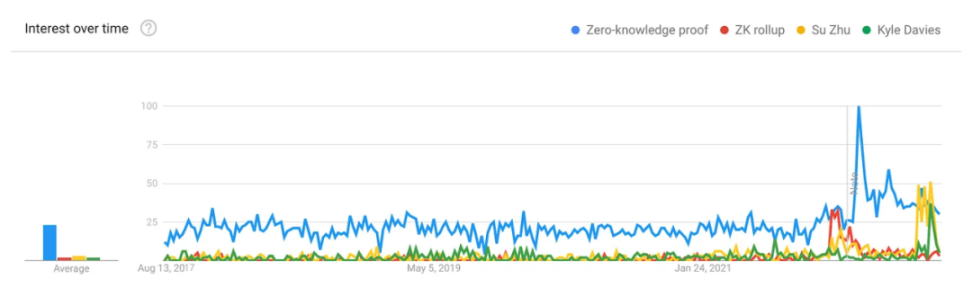

Terra 感觉好像它没有吸引到应有的氧气。毕竟,按市值计算,这是全球第 13 大加密项目。它超过 Uniswap、Axie Infinity、Stellar、Aave、Filecoin、Helium、Sushi 以及许多其他听起来更熟悉的产品。它具有真正有形的主流用途,具有超凡魅力的领导者和一系列产品。

为什么没有更多的讨论?

部分原因是它的起源。Terra 历来专注于亚洲市场,这意味着我们这些西方人对其影响力不太熟悉。随着时间的推移,随着 Terra 的发展——其最大的枢纽之一现在在波兰——这应该会改变。

另一个原因是 Terra 不做营销。没有任何。相反,它希望通过它创造的价值来建立一个社区。虽然专注于平局似乎是正确的举动,但有理由怀疑 Terra 在传播这个词的方法上是否可以不那么教条。

在我们采访的一个关键时刻,0xwagmi 说:“我认为我们需要在生态系统中拥有更多优秀人才。”

Dave Balter 发表了相关评论,他说:“Rust 开发人员短缺,这可能会减慢生态系统的扩展速度。”

虽然不是灵丹妙药,但宣传可以成功吸引开发人员和其他有价值的贡献者。尽管称其为“风险”感觉有些夸张,但如果 Terra 看到有机会有意义地吸引杰出人才,尤其是在供应稀缺的情况下,它不应该关闭营销。复合影响将抵消任何费用。

加密史蒂夫乔布斯:Terra 的独特优势

我们已经强调了许多使 Terra 变得特别和有趣的原因。但是还有其他一些值得讨论的主题有助于 Terra 公牛案例。也许最重要的是权本人。

Do Kwon

加密往往会吸引理论家,一些坚持权力下放福音的人可能会被认为既不妥协又不思考,无法考虑其他优势。

Do Kwon 不是这些人中的一员,虽然他具有真正信徒的奉献精神,并且似乎认为大多数政府从根本上是邪恶的,但他拥有非凡的智慧、沉着和远见。他似乎也是一位具有超凡天赋的领导者,能够激励 Terra 的贡献者并以磁性方式阐明项目的愿景。这种技能不是没有代价的——权似乎是一个高度紧张的人,有着严格的标准,让人想起过去一百年的伟大发明家之一。每 0xwagmi:

在此之前我也做过风险投资,并且知道我在独角兽创始人中的份额。Do Kwon 是一种绝对的自然力量,我还没有见过像他这样的人。在很多方面,我将他视为史蒂夫乔布斯的加密数字人物,他对他的(小)团队提出了难以置信的要求。

也许Do Kwon在军队中的时间有助于管理被描述为军事。再次,来自 0xwagmi:

Do Kwon 的领导风格非常一般……他也非常注重产品,他是一个内心的建设者。你可以从他参与日常产品讨论中看出。

虽然过于严格的控制肯定有很多缺点,但权似乎落在了这条线的右侧。他是泰拉的心跳,他凶猛的动机应该被视为一个伟大的补充。此外,虽然他在推动 Terra 前进方面可能相当无情,但他对社区采取了更温和的态度,欢迎新来者并帮助他们起步。

最后,值得注意的是,Do Kwon 显然不仅仅受金钱的驱使。在我们的谈话中,他说:“我们不打算走出成为亿万富翁的旅程。”

社区

不止一次,与我交谈过的消息来源将 Terra 的社区视为其主要优势之一。来自观星者:

Terra 有一个非常活跃的社区。这可能是最重要的事情。与其他生态系统相比,疯子似乎拥有一种非常有凝聚力的文化。我认为这种社区吸引力将是其成功的关键。

权力无疑发挥了关键作用,Stargazer 也强调了这一点:

我相信其中大部分来自 Do Kwon 本人。他是如此开放、热情、体贴和引人入胜的领导者 - 他为生态系统的其余部分定下了基调,该生态系统专注于拥抱他人并支持每个人的构建。

社区强大的部分原因似乎是因为它得到了真正的信任。今年年初,Terra 宣布了“Project Surge”,这是一项旨在发展生态系统的计划。具体来说,Surge 激励社区成员将 Terra 传播到不同的链。鼓励成员加入 DeFi 项目和协议的长尾,了解它们,然后提议将 Terra 纳入其中。像这样的驱动器表明 Terra 如何激活其社区以及为其提供的有意义的工作。

也许因此,Terra 的社区似乎已经发展壮大。查看过去一年中个人贡献者和代码提交的数量,我们可以看到这两个指标都有显着的增长:

尽管趋势令人印象深刻,但仍有改进的空间。例如,Solana 拥有 7.5 倍的代码提交数量。

为多链未来而构建

尽管 Terra 运营着自己的“第 1 层”基础设施,但即使其他链取代它,该项目也能蓬勃发展。事实上,Terra 在很多方面都是为未来存在多个链并接收有意义的流量而构建的。

这是因为 Terra 最重要的产品不是它的核心基础设施,而是它的稳定币。UST 的采用是 Terra 的首要任务,团队积极希望将其传播到其他链。Terra 团队成员 0xwagmi 解释说:

是的,我们是支持原生体验的第 1 层,而且任何链上的任何协议/项目都可以使用 UST。从长远来看,我们希望大多数 UST 能够桥接到其他链和平台;我们在很多方面都倾向于多链的未来。就像团队会有 Android 和 iOS 团队一样,我们希望团队在未来跨平台构建。为了开始这种关系,我们希望团队使用 UST,看到大量 UST 用户,然后构建 Terra 本地协议。

为了促进这种行为,Terra 正在投入资源在链之间建立桥梁。 或许与任何其他项目相比,Terra 定位于将加密货币主流化。将其特别的好处带给那些对了解幕后发生的事情没有兴趣的人。有了 Chai,它已经证明了自己的能力。它的新产品开启了一系列令人眼花缭乱的可能性,这是一种无限的、不断扩展的方式来安排平台的“金钱乐高积木”。

这会将我们引向何方?谁知道。 但事实上,许多、数以百万计的人可以通过 Terra 来维持他们的财务生活并不是不可想象的事实,这表明这样的世界比我们想象的更近。我们可能会及时向我们在 UST 的当地商店付款,通过 Anchor 进行储蓄,然后在 Mirror 上进行交易——同时不知道是什么让它生效。这么想是不是很好看?

币安app下载地址_币安注册

币安app下载地址_币安注册